一、本周明星產(chǎn)品本周推薦以下5只信托產(chǎn)品:以上第一款產(chǎn)品由山東信托發(fā)行����,投資期限為1.5年,投向房地產(chǎn)領(lǐng)域�,最高業(yè)績比較基準(zhǔn)為8.6%��;第二款產(chǎn)品由中航信托發(fā)行��,投資期限為2-3年,投向工商企業(yè)領(lǐng)域��,最高業(yè)績比較基準(zhǔn)為8.3%����;第三款產(chǎn)品由

一���、本周明星產(chǎn)品

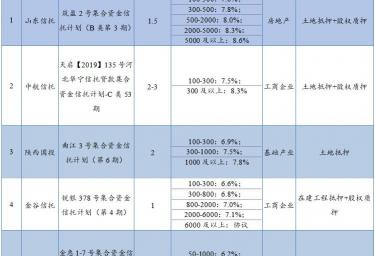

本周推薦以下5只信托產(chǎn)品:

以上第一款產(chǎn)品由山東信托發(fā)行����,投資期限為1.5年����,投向房地產(chǎn)領(lǐng)域,最高業(yè)績比較基準(zhǔn)為8.6%��;第二款產(chǎn)品由中航信托發(fā)行,投資期限為2-3年����,投向工商企業(yè)領(lǐng)域��,最高業(yè)績比較基準(zhǔn)為8.3%;第三款產(chǎn)品由陜西國投發(fā)行�,投資期限為2年���,投向基礎(chǔ)產(chǎn)業(yè)領(lǐng)域�����,最高業(yè)績比較基準(zhǔn)為7.8%�����;第四款產(chǎn)品由金谷信托發(fā)行�,投資期限為1年���,投向工商企業(yè)領(lǐng)域�,最高業(yè)績比較基準(zhǔn)為7.1%,6000及以上可協(xié)議;第五款產(chǎn)品由中誠信托發(fā)行�����,投資期限為1年,投向金融領(lǐng)域�,最高業(yè)績比較基準(zhǔn)為6.5%�。

從投資期限來看�,第1����、2和3款產(chǎn)品投資期限相對較長���,適合投資資產(chǎn)充沛且有較長投資計劃的投資者��;第4和5款產(chǎn)品投資期限稍短�����,適合追求較高流動性和穩(wěn)定收益的投資者����。

二、本周熱點事件

(一)突發(fā)!千億信?�;鸨灰环譃槎?明確不得救助破產(chǎn)清算的信托公司

2月11日�,銀保監(jiān)會發(fā)布關(guān)于《信托業(yè)保障基金和流動性互助基金管理辦法(征求意見稿)》,將老信?;鹨环譃槎鶕?jù)定位不同,重新劃分為“流動性互助基金”和“信托業(yè)保障基金”�����。

需要注意的是�,重新劃分的信托業(yè)保障基金是指由信托公司繳納��,專項用于處置信托公司系統(tǒng)性風(fēng)險��、具有較大外溢性風(fēng)險以及監(jiān)管部門認(rèn)定的其他重大風(fēng)險的資金��。

截至2021年底,信?���;鹳Y產(chǎn)總額1467.03億元,位居金融各行業(yè)保障基金之首,要了解信?��;?����,首先要了解信保資金的來源:

1、信托公司按凈資產(chǎn)余額的1%認(rèn)購�����;

2�、資金信托按新發(fā)行金額的1%認(rèn)購���,其中:屬于購買標(biāo)準(zhǔn)化產(chǎn)品的投資性資金信托的����,由信托公司認(rèn)購�����;屬于融資性資金信托的���,由融資者認(rèn)購�;

3��、新設(shè)立的財產(chǎn)信托按信托公司收取報酬的5%計算,由信托公司認(rèn)購�。

其中�����,第一和第三項金額占比較小,信?��;鹬饕Y金來源為資金信托新發(fā)行金額的1%����,不過該項資金在產(chǎn)品到期后要返還����,也就是說這些錢并不屬于信?���;?。

按照新的《管理辦法》,第二和第三項認(rèn)購的資金歸“流動性互助基金”�����,而“信托業(yè)保障基金”的資金來源不再由信托公司按凈資產(chǎn)余額的1%認(rèn)購,而是信托公司按照各類信托業(yè)務(wù)收入和固有業(yè)務(wù)收入的一定比例繳納��,其費率由基準(zhǔn)費率和風(fēng)險差別費率構(gòu)成,目前具體繳納的費率還未確定�����,規(guī)模也無法估算����。

值得一提的是���,《管理辦法》明確規(guī)定:

第一、兩個基金不得用于向受益人進(jìn)行剛性兌付��。

剛性兌付是指信托公司在信托產(chǎn)品不能如期兌付或兌付困難時,出于避免聲譽(yù)風(fēng)險等目的����,在兌付金額與盡責(zé)程度缺乏關(guān)聯(lián)性的情況下���,仍以固有資金接盤����、其它信托產(chǎn)品承接或第三方代償?shù)确绞絻陡妒芤嫒吮窘鸹蚴找娴男袨椤?/p>

第二�����、若信托公司被撤銷或破產(chǎn)清算,兩個基金不得對其實施救助。

(二)標(biāo)品業(yè)務(wù)仍是2022年信托公司發(fā)力重點

作為信托行業(yè)轉(zhuǎn)型的重要方向之一���,標(biāo)品信托產(chǎn)品在集合信托市場中數(shù)量及規(guī)模比重持續(xù)增加�����。數(shù)據(jù)顯示����,受多方面因素影響,2022年1月,集合信托市場非標(biāo)信托業(yè)務(wù)成立規(guī)模繼續(xù)下滑����;基礎(chǔ)產(chǎn)業(yè)信托保持較好發(fā)展態(tài)勢��;標(biāo)品信托業(yè)務(wù)成立規(guī)?����;厣渲谢鹄锏男磐校═OF)類產(chǎn)品對標(biāo)品信托業(yè)務(wù)的支撐能力增強(qiáng)���。專家分析認(rèn)為,資管新規(guī)過渡期已結(jié)束���,在整個資管行業(yè)加快轉(zhuǎn)型的背景下,2022年信托公司將進(jìn)一步擁抱資本市場����、創(chuàng)新標(biāo)品信托�����。

超五成新增投向?qū)嶓w經(jīng)濟(jì)

根據(jù)往年情況�,受季節(jié)性等因素影響,集合信托市場開年往往是市場淡季����。數(shù)據(jù)顯示���,今年1月�����,行業(yè)新增完成初始登記信托產(chǎn)品6115筆,環(huán)比增長54.73%����;初始募集規(guī)模11327.65億元,環(huán)比增長21.66%��。新增信托規(guī)模和產(chǎn)品筆數(shù)均較上月增長�。

從資金投向看,2022年1月��,行業(yè)投向工商企業(yè)和基礎(chǔ)產(chǎn)業(yè)領(lǐng)域的信托規(guī)模達(dá)到6302.97億元,占當(dāng)月新增規(guī)模比重為55.64%��,規(guī)模和比重分別較上月增加2211.51億元,增長11.7個百分點���。

專家表示,信托行業(yè)在監(jiān)管政策與窗口指導(dǎo)的引領(lǐng)下�����,扎實做好“六穩(wěn)”工作�����,全面落實“六?!比蝿?wù),通過發(fā)揮信托多層次�����、多渠道配置資源的獨特優(yōu)勢�,深耕行業(yè)與產(chǎn)業(yè)的次債次信貸實際融資需求����,積極引導(dǎo)更多社會資金投向?qū)嶓w經(jīng)濟(jì)領(lǐng)域�����,在助力傳統(tǒng)產(chǎn)業(yè)升級�、支持新興產(chǎn)業(yè)發(fā)展方面發(fā)揮積極作用。

集合信托發(fā)行市場受多方面因素影響��,在政策引導(dǎo)以及機(jī)構(gòu)自身轉(zhuǎn)型驅(qū)動之下,行業(yè)非標(biāo)產(chǎn)品規(guī)模持續(xù)回落����。從市場可統(tǒng)計的數(shù)據(jù)看�,今年1月投向基礎(chǔ)產(chǎn)業(yè)和金融類領(lǐng)域的集合信托產(chǎn)品規(guī)模占比環(huán)比上升��,基礎(chǔ)產(chǎn)業(yè)類信托規(guī)模占比27.5%���,環(huán)比增長5.94個百分點;金融類信托規(guī)模占比55.48%�����,環(huán)比增長19.60個百分點;房地產(chǎn)類信托規(guī)模占比7.61%�����,環(huán)比減少13.26個百分點����。

業(yè)內(nèi)人士分析認(rèn)為����,在房住不炒政策基調(diào)及房企違約事件影響下,信托公司開展房地產(chǎn)相關(guān)業(yè)務(wù)比較謹(jǐn)慎��。房地產(chǎn)類信托產(chǎn)品收縮的同時�����,基礎(chǔ)產(chǎn)業(yè)信托業(yè)務(wù)備受信托公司的重視����,目前產(chǎn)品主要投向城投債、私募債�����。

標(biāo)品業(yè)務(wù)快速發(fā)展

1月份集合信托市場延續(xù)了2021年以來的趨勢�����,投向二級市場的信托產(chǎn)品逐漸增加�����,且標(biāo)品業(yè)務(wù)成為信托公司發(fā)力的主要方向之一。

據(jù)不完全統(tǒng)計����,1月份標(biāo)品信托業(yè)務(wù)的成立數(shù)量及規(guī)模均回升��。1月份標(biāo)品類產(chǎn)品成立數(shù)量1173款���,環(huán)比減少18.31%,成立規(guī)模388.87億元����,環(huán)比增長12.68%。標(biāo)品信托產(chǎn)品的成立情況表現(xiàn)并不穩(wěn)定�����,但整體募集有上行趨勢。作為信托行業(yè)轉(zhuǎn)型的重要方向之一�,標(biāo)品信托產(chǎn)品在集合信托市場中數(shù)量及規(guī)模比重持續(xù)增加��。隨著投資者認(rèn)可和接受度提升,其資金募集預(yù)期將會有所改善�����。另外,標(biāo)品信托產(chǎn)品與融資類產(chǎn)品不同之處多���,很多標(biāo)品產(chǎn)品不存在固定的募集規(guī)模�,且發(fā)行額度的披露信息相對較少,這也是現(xiàn)階段標(biāo)品信托產(chǎn)品募集尚不理想的原因之一。

從數(shù)據(jù)看,作為標(biāo)品業(yè)務(wù)中重要的產(chǎn)品類型�����,1月份TOF產(chǎn)品成立數(shù)量284款��,成立規(guī)模154.47億元�,規(guī)模占比達(dá)到39.72%。雖然存在信息披露不足問題�����,但整體來看,TOF產(chǎn)品對標(biāo)品信托業(yè)務(wù)的發(fā)展具有重要的支撐作用���。但值得注意的是�����,當(dāng)前的TOF類產(chǎn)品中���,信托公司主動管理的產(chǎn)品比重并不高,多數(shù)產(chǎn)品是與私募機(jī)構(gòu)及資管機(jī)構(gòu)等金融主體合作為主�����。當(dāng)下,信托公司市場投研體系專業(yè)化建設(shè)尚有待加強(qiáng)����,與其他金融機(jī)構(gòu)的合作是業(yè)務(wù)過渡階段的一種選擇�����。

《信托公司資本市場業(yè)務(wù)發(fā)展路徑研究報告》(以下簡稱《報告》)分析認(rèn)為,信托公司權(quán)益類資產(chǎn)投研能力不足���,可通過FOF類業(yè)務(wù)與券商或私募合作�。在資管新規(guī)下�����,銀行和信托更多會選擇與公募基金�、券商合作��,這主要在于公募基金��、券商熟悉資本市場運作規(guī)律����,投研能力更強(qiáng)�����,能夠和理財子公司����、信托公司等資管機(jī)構(gòu)形成優(yōu)勢互補(bǔ)�����。

開拓資本市場業(yè)務(wù)

從近些年證券投資、FOF等產(chǎn)品的發(fā)行速度可以看出�,2020年、2021年的產(chǎn)品發(fā)行量快速增加����、參與機(jī)構(gòu)也比之前兩年增多���,說明行業(yè)層面已經(jīng)開始認(rèn)可并逐漸重視這一業(yè)務(wù)領(lǐng)域��。

信托公司開展的資本市場業(yè)務(wù)種類較多�,除了FOF/MOM業(yè)務(wù)��,還包括二級市場投資業(yè)務(wù)、PE業(yè)務(wù)等投資業(yè)務(wù)以及股票質(zhì)押業(yè)務(wù)�、債券融資服務(wù)業(yè)務(wù)等融資類業(yè)務(wù)����,此外���,還包括大類資產(chǎn)配置、資產(chǎn)證券化業(yè)務(wù)����、承銷類業(yè)務(wù)等其他類業(yè)務(wù)�。《報告》認(rèn)為,從信托行業(yè)當(dāng)前面臨的轉(zhuǎn)型壓力以及信托機(jī)構(gòu)的發(fā)展需要來看�,并非所有的資本市場業(yè)務(wù)都會未來可期��,信托公司需要根據(jù)自身發(fā)展實際���,結(jié)合不同類別資本市場業(yè)務(wù)的特點與要求��,有選擇地開展相關(guān)資本市場業(yè)務(wù)。

可以看到��,2018年以來�����,信托公司對標(biāo)準(zhǔn)化資本市場業(yè)務(wù)的重視程度直接體現(xiàn)在相關(guān)部門的設(shè)立上。在披露2020年年報的62家信托公司中�����,有50家對組織結(jié)構(gòu)進(jìn)行了調(diào)整���。約有31家信托公司對前臺業(yè)務(wù)部門的組織結(jié)構(gòu)進(jìn)行了調(diào)整����,包括裁撤發(fā)展不佳的部門以及通過增設(shè)專業(yè)化部門/事業(yè)部。例如��,光大信托增設(shè)了證券市場權(quán)益投資部�����。

除了新設(shè)立證券市場相關(guān)部門外,還有不少信托公司近幾年提升了證券投資業(yè)務(wù)的重要性����,包括采購證券投資相關(guān)系統(tǒng)��、大力引進(jìn)專業(yè)人才、建立券商與基金的合作渠道等�。

三����、發(fā)行情況

(一)發(fā)行規(guī)模

本周共有32家信托公司發(fā)行了248款集合信托產(chǎn)品���,發(fā)行數(shù)量環(huán)比上升41款����,增幅為19.81%�。248款發(fā)行的產(chǎn)品中,有187款產(chǎn)品公布了募集規(guī)模,平均計劃募集規(guī)模為0.93億元�,與上周相比環(huán)比減少0.23億元,降幅為19.66%��。本周發(fā)行的信托產(chǎn)品總計劃募集規(guī)模為174.20億元,環(huán)比減少29.24億元���,降幅為14.37%���。

本周募集規(guī)模最大的產(chǎn)品是北京信托發(fā)行的“錦星財富152號集合資金信托計劃(首個募集期第一百二十個銷售期)”�,這是一款房地產(chǎn)類產(chǎn)品,募集規(guī)模為13.04億元����。

(二)發(fā)行期限及收益率

從期限上看�,248款新發(fā)行的產(chǎn)品中����,有211款公布了期限,平均期限為44.37個月����,環(huán)比增加4.15個月�����,增幅為10.32%��。

從數(shù)量上看,期限為24個月的產(chǎn)品數(shù)量是最多的����,120個月的產(chǎn)品數(shù)量位列第二。

與上周發(fā)行的產(chǎn)品對比,24個月的產(chǎn)品數(shù)量增加8�,收益率略有上升;120個月的產(chǎn)品發(fā)行數(shù)量增加19���,收益率持平���。

圖表1:本周新發(fā)行信托產(chǎn)品期限及收益率分布

資料來源:普益標(biāo)準(zhǔn)

(三)資金投資領(lǐng)域

從資金運用領(lǐng)域來看���,房地產(chǎn)領(lǐng)域產(chǎn)品發(fā)行了21款�,工商企業(yè)領(lǐng)域產(chǎn)品發(fā)行了22款�,基礎(chǔ)產(chǎn)業(yè)領(lǐng)域產(chǎn)品發(fā)行了69款����,金融機(jī)構(gòu)領(lǐng)域產(chǎn)品發(fā)行了93款��,其他領(lǐng)域產(chǎn)品發(fā)行了0款,證券市場領(lǐng)域產(chǎn)品發(fā)行了43款���。

與上周的發(fā)行市場比��,投入到房地產(chǎn)市場中的產(chǎn)品數(shù)量增加1只�,投入到工商企業(yè)市場中的產(chǎn)品數(shù)量增加8只,投入到基礎(chǔ)產(chǎn)業(yè)市場中的產(chǎn)品數(shù)量減少6只�,投入到金融機(jī)構(gòu)市場中的產(chǎn)品增加20只���,投向其他領(lǐng)域的產(chǎn)品數(shù)量沒有變化,投入到證券市場中的產(chǎn)品數(shù)量增加18只���。

圖表2:本周新發(fā)行信托產(chǎn)品資金投向分布

資料來源:普益標(biāo)準(zhǔn)

(四)資金運用方式

從資金運用方式上看���,貸款運用類產(chǎn)品發(fā)行了55款��,股權(quán)投資類產(chǎn)品發(fā)行了19款����,權(quán)益運用類產(chǎn)品發(fā)行了121款����,證券投資類產(chǎn)品發(fā)行了43款����,組合運用類產(chǎn)品發(fā)行了10款,債權(quán)投資類產(chǎn)品和其他類產(chǎn)品均沒有發(fā)行�。

本周新發(fā)行的產(chǎn)品在資金運用方式上�����,依舊以貸款類和權(quán)益投資類為主���,貸款類產(chǎn)品數(shù)量增加5只,股權(quán)投資類產(chǎn)品數(shù)量增加3只�,權(quán)益投資類產(chǎn)品數(shù)量增加18只�����,證券投資類產(chǎn)品數(shù)量增加18只,組合投資類產(chǎn)品數(shù)量減少3只,債權(quán)投資類產(chǎn)品數(shù)量和其他投資類產(chǎn)品數(shù)量均沒有變化���。

圖表3:本周新發(fā)行信托產(chǎn)品資金運用方式分布

資料來源:普益標(biāo)準(zhǔn)

(五)機(jī)構(gòu)情況

本周共有32家公司發(fā)行了248款信托產(chǎn)品�����,其中光大信托的發(fā)行量最大�����,為45只。

圖表4:本周信托機(jī)構(gòu)新發(fā)行產(chǎn)品數(shù)量

資料來源:普益標(biāo)準(zhǔn)

四�、成立情況

(一)成立規(guī)模

本周共有27家信托公司成立了202款集合信托產(chǎn)品�。202款新成立產(chǎn)品中,有123款公布了成立規(guī)模����,平均成立規(guī)模為0.51億元��,環(huán)比減少0.26億元,降幅為34.16%����。本周成立的信托產(chǎn)品總成立規(guī)模為62.39億元(不包含未公布成立規(guī)模的產(chǎn)品),環(huán)比減少141.31億元�,降幅為69.37%��。

本周成立規(guī)模最大的是五礦信托成立的“恒信國興650號-東李1號集合資金信托計劃(第1期)”,成立規(guī)模為5.95億元��,這是一款基礎(chǔ)產(chǎn)業(yè)類產(chǎn)品。

(二)成立期限與收益率

本周共有182款新成立產(chǎn)品公布了期限�,平均期限為45.76個月��,環(huán)比減少3.16個月,降幅為6.45%�����。

收益率上,共有97款新成立產(chǎn)品公布了預(yù)期收益率��,平均預(yù)期收益率為7.26%���,環(huán)比上升0.21個百分點,增幅為3.04%����。

(三)資金投資領(lǐng)域

從資金運用領(lǐng)域來看����,房地產(chǎn)領(lǐng)域產(chǎn)品成立了13款,工商企業(yè)領(lǐng)域產(chǎn)品成立了20款����,基礎(chǔ)產(chǎn)業(yè)領(lǐng)域產(chǎn)品成立了58款�,金融領(lǐng)域產(chǎn)品成立了79款�����,其他領(lǐng)域產(chǎn)品成立了2款�����,證券市場領(lǐng)域成立了30款��。

圖表5:本周新成立信托產(chǎn)品資金運用領(lǐng)域分布

資料來源:普益標(biāo)準(zhǔn)

(四)資金運用方式

從資金運用方式來看���,貸款類運用類產(chǎn)品成立了55款����,股權(quán)投資運用類產(chǎn)品成立了9款����,權(quán)益投資運用類產(chǎn)品成立了104款����,組合運用類產(chǎn)品成立了4款��,證券投資運用類產(chǎn)品成立了30款,債權(quán)投資運用類產(chǎn)品和其他運用類產(chǎn)品均沒有成立����。

圖表6:本周新成立信托產(chǎn)品資金運用方式分布

資料來源:普益標(biāo)準(zhǔn)