歷時兩個多月�,中國人壽前員工張乃丹舉報事件的調(diào)查結(jié)果于近日落定。4月28日���,中國人壽通報了前員工張乃丹舉報事件的調(diào)查結(jié)果����。通報顯示����,張乃丹反映的嫩江支公司時任經(jīng)理孫小剛相關(guān)違規(guī)違紀(jì)問題部分屬實��,并給予孫小剛撤職處分��,同時給予黑河分公司時任總

歷時兩個多月����,中國人壽前員工張乃丹舉報事件的調(diào)查結(jié)果于近日落定����。

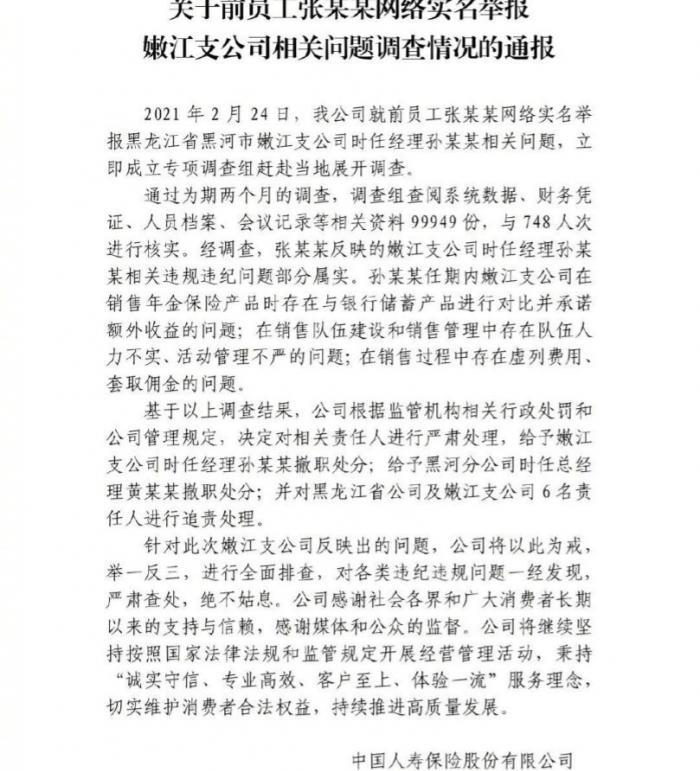

4月28日���,中國人壽通報了前員工張乃丹舉報事件的調(diào)查結(jié)果。通報顯示,張乃丹反映的嫩江支公司時任經(jīng)理孫小剛相關(guān)違規(guī)違紀(jì)問題部分屬實�����,并給予孫小剛撤職處分��,同時給予黑河分公司時任總經(jīng)理黃亞輝撤職處分�,對黑龍江省公司及嫩江支公司6名責(zé)任人進(jìn)行追責(zé)處理���。

歷時2個月的撤職與罰款結(jié)局

2月24日���,自稱在中國人壽嫩江支公司前員工的張乃丹�,通過其微博賬號“兔寶寶1988z”實名舉報前嫩江支公司總經(jīng)理孫小剛,稱其長期“長險短做”騙?���?蛻?�、承諾額外利益���、虛假增員�、虛列費用����,且從2019年1月起多次舉報投訴無果�����。消息一出����,相關(guān)話題立刻沖上微博熱搜。

張乃丹舉報指出���,孫小剛主要存在三個問題��。

第一�,孫小剛為了自己的職務(wù)晉升和完成‘開門紅’階段任務(wù),將“盛世臻品”包裝成1年期儲蓄產(chǎn)品���,以‘長險短做’的方式欺騙客戶投保����,第二年再安排客戶統(tǒng)一退保�����,共收取保費1000多萬元,套取各項傭金���、獎勵���、績效獎金累計200多萬�。

第二,中國人壽嫩江公司為了完成公司增員人數(shù)任務(wù)的同時不攤薄既有工資及獎金��,在內(nèi)部系統(tǒng)中竊取客戶身份證等個人資料辦理虛假入司��,10多年來平均每年有200多人的虛假增員。并將虛掛人力所得的傭金�����、各類津貼����、獎勵套現(xiàn)����,每年利用這些假增員����、假保費還有各類人員培訓(xùn),套取公司獎金��、績效和隊伍建設(shè)費幾百萬元��,也就對應(yīng)隊伍人員不實�。

第三���,孫小剛每月都讓手下員工偽造客戶簽字�,用保單號冒領(lǐng)客戶的回饋禮品,以及參加公司旅游����、答謝宴請等活動,再虛開發(fā)票��、做假營業(yè)執(zhí)照����、假賬戶報銷套錢,也就是虛列費用�、套取傭金�����。

舉報事件大規(guī)模發(fā)酵后,當(dāng)事人孫小剛對媒體回應(yīng)稱����,張乃丹在網(wǎng)絡(luò)平臺所說關(guān)于他本人的問題均不屬實����,還表示“現(xiàn)在她的行為侵犯了我個人權(quán)益,我準(zhǔn)備起訴她�?��!碑?dāng)晚,中國人壽官方回應(yīng)稱�,公司高度重視�����,并已成立專門調(diào)查組趕赴當(dāng)?shù)亻_展全面調(diào)查��。

4月28日����,中國人壽通報最終調(diào)查結(jié)果���。通報顯示,調(diào)查組在查閱系統(tǒng)數(shù)據(jù)、財務(wù)憑證���、人員檔案�����、會議記錄等相關(guān)資料99949份,與748人次進(jìn)行核實后����,確認(rèn)孫小剛?cè)纹趦?nèi)嫩江支公司在銷售年金保險產(chǎn)品時存在與銀行儲蓄產(chǎn)品進(jìn)行對比并承諾額外收益的問題����;在銷售隊伍建設(shè)和銷售管理中存在隊伍人力不實���、活動管理不嚴(yán)的問題��;在銷售過程中存在虛列費用、套取傭金的問題,給了孫小剛曾經(jīng)的言之鑿鑿一記響亮的“耳光”�。

除了中國人壽的通報結(jié)果外�����,同日,黑龍江銀保監(jiān)局官網(wǎng)公開兩則行政處罰信息��。處罰結(jié)果如下,由于存在虛掛中介業(yè)務(wù)套取傭金��、基于投保人保險合同約定以外的其他利益��、未經(jīng)批準(zhǔn)變更營銷服務(wù)部營業(yè)地址等違法違規(guī)行為��,對中國人壽保險股份有限公司嫩江支公司處罰款50萬元��,而由于對上述行為負(fù)有責(zé)任��,對孫小剛給予警告并處罰款9萬元��;由于存在序列傭金及虛列費用��、內(nèi)控管理缺失等違法違規(guī)問題��,對中國人壽保險股份有限公司黑河分公司給予警告并處罰款51萬元��,由于對序列傭金及虛列費用負(fù)有主要責(zé)任�,對黃亞輝給予警告并處罰款4萬元���。

也就是說��,涉事兩人都被撤職且罰款�����,而涉事的嫩江支公司和黑河分公司也分別被罰款50萬元及51萬元。

由此揭開的退保黑產(chǎn)“潘多拉”

原本張乃丹因舉報一事被視為維權(quán)斗士���,此事也被眾多網(wǎng)友視為揭開保險公司沉疴的吹哨人����。但另一層面���,由此引發(fā)的消費者對保險的爭議、質(zhì)疑���,乃至由此引發(fā)的退保的浪潮還未曾平息���。甚至張乃丹的視頻還被退保代理直接拿來當(dāng)作“宣傳片”��。

雖說保險公司的陳年舊疾令不少消費者質(zhì)疑���,但退保黑產(chǎn)這一屢禁不止的產(chǎn)業(yè)鏈借此東風(fēng)又開始活躍起來�����。

所謂退保黑產(chǎn)�����,實際上就是代理退保黑色產(chǎn)業(yè)鏈�。由于保險產(chǎn)品種類越來越多,加之不少退保黑產(chǎn)組織的教唆與“洗腦”,不少此前購買了保險產(chǎn)品的消費者開始質(zhì)疑自己所購買的保險產(chǎn)品是否買虧了����,產(chǎn)生了退保的想法��。而根據(jù)合同條款��,退保通常只能拿回現(xiàn)金價值而非全部保費�,又覺得自己退保也虧了����。于是,抓住消費者的這種心理����,不少打著“全額退保”幌子的退保黑產(chǎn)開始出現(xiàn)。業(yè)內(nèi)已有不少警覺之聲�����,認(rèn)為孫乃丹舉報事件所點燃的針對保險業(yè)的質(zhì)疑與爭議�����,很可能助推退保黑產(chǎn)的活躍�。

其實退保黑產(chǎn)組織“全額退保”的手法也并不高明。其常規(guī)套路無非就是�����,引導(dǎo)客戶套路代理人“釣魚執(zhí)法”→撥打12378惡意投訴→銀保監(jiān)會受理→保險公司派人協(xié)商→妥協(xié)全額退?����!鸀榭蛻艚榻B另一保險產(chǎn)品→賺取傭金→勸其退保......循環(huán)往復(fù)���。

但這樣的“全額退保”并沒有那么簡單��,對消費者來說也并非百利而無一害。

慧擇保險戰(zhàn)略發(fā)展部總監(jiān)兼奇點保險研究院首席研究員馬瀟在接受21世紀(jì)經(jīng)濟(jì)報道記者采訪時表示����,通過黑產(chǎn)進(jìn)行退保存在著不小的風(fēng)險,一方面�,退?�!昂诖怼蓖杖「哳~的費用(可能高達(dá)30%-50%)�����,因此消費者退保也未必能真正減少所謂的“損失”���;另一方面��,如果消費者想再次投保�����,可能會因為年齡���、健康狀況變化�,而面臨保費上漲�����、被拒保等風(fēng)險。

不僅如此��,消費者個人信息泄露����、資金被騙�,甚至釣魚執(zhí)法、惡意投訴過程中都有可能觸及法律紅線��,這都是隱藏在退保黑產(chǎn)背后的巨大風(fēng)險����。

那么消費者在遇到認(rèn)為更好的保險產(chǎn)品時應(yīng)該如何應(yīng)對�����?

馬瀟建議�,對于年齡稍大�、健康情況一般的消費者來說,在經(jīng)濟(jì)允許的條件下����,消費者可以通過加保來補充保額�����,而不一定要把老保單退掉��,這是因為中途退保后����,很容易會因為年齡����、健康原因被拒新保,導(dǎo)致保障出現(xiàn)缺口���。

他進(jìn)一步指出,消費者需要理解的是�,保險作為一項長期主義的����、理性的財務(wù)安排方式,是一種規(guī)避風(fēng)險的理財策略�����,有其存在的必要價值����,并非是“十惡不赦”的“洪水猛獸”�����。正因為其長期這一特性,因此消費者在購買保險時應(yīng)當(dāng)避免沖動消費��、人情消費��,做到事前充分收集信息��、謹(jǐn)慎決策�����,向?qū)I(yè)的服務(wù)機構(gòu)和平臺進(jìn)行需求分析和保險消費���。一旦購買保險�,就要有定力�,多算穩(wěn)定保障的“大帳”��。

當(dāng)然���,除了消費者需要警惕落入“退保黑產(chǎn)”陷阱�,保險經(jīng)營者也需查漏補缺�����、防范風(fēng)險。馬瀟提到����,作為保險經(jīng)營者,首先是不為短期業(yè)績實施不規(guī)范的銷售行為,特別是銷售誤導(dǎo)�、虛假承諾等��,真正從用戶角度出發(fā)挑選和推薦合適的產(chǎn)品��;其次�,也要做好銷售行為的可回溯管理�����,特別是利用技術(shù)手段記錄銷售和交易流程,以減少可能的糾紛。

更多內(nèi)容請下載21財經(jīng)APP

作者 | 侯瀟怡,實習(xí)生,王文妍

編輯 | 曾芳

責(zé)編 | 金珊